Kreditləşdirmədə yeni dövr: NƏ DƏYİŞƏCƏK?

Maliyyə Bazarlarına Nəzarət Palatasının verdiyi məlumata görə, bu il bankların kredit portfelinin 61,5 faizini biznes, 38,5 faizini istehlak kreditləri təşkil edib.

Ay ərzində istehlak kreditləri 2,4 faiz, biznes kreditləri isə cəmi 0,8 faiz artıb. Aktivlərin 45,7 faizini xarici valyutada olan aktivlər təşkil edib.

Kredit portfelinin 34,8 faizi xarici valyutada olub. Cari ilin 6 ayı ərzində ümumi kreditlərdə 3,6 faiz artım baş verib ki, bunun da əksər hissəsi istehlak kreditlərinin payına düşüb. Hesablamalar göstərir ki, biznes kreditləri 0,3 faiz azalıb.

Ümumiyyətlə, hazırda əhalinin və şirkətlərin banklara borcu artmaqda davam edir. Əsasən, istehlak kreditləri hesabına müştərilərə verilən kreditlər artır. Cari ilin avqustun 31-nə qədər bankların müştərilərə verdiyi cəmi kreditlər 13 milyard 526 milyon 400 min manat təşkil edib. MBNP-nın aylıq statistikasına əsasən, müştərilərə verilən kreditlər iyul ayının sonu ilə müqayisədə avqustda 184 milyon 100 min manat artıb. Avqustda xalis kreditlər (kreditlər üzrə mümkün zərərlərin ödənilməsi üçün məqsədli ehtiyat xaric cəmi müştərilərə verilən kreditlər) isə 169 milyon 700 min manat artaraq 12 milyard 42 milyon 200 min manata qalxıb.

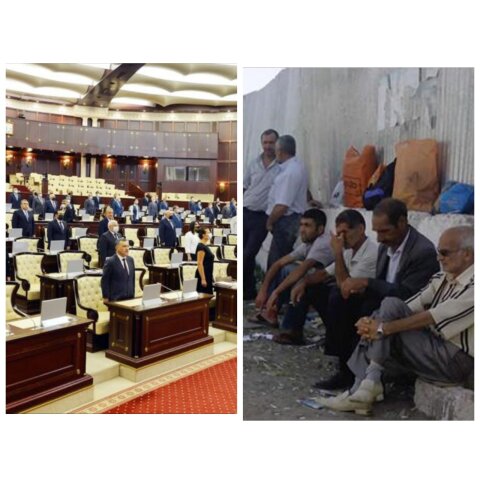

Qeyd edək ki, 2018-ci ilin sonu ilə müqayisədə 8 ay ərzində müştərilərə verilən kreditlər 898 milyon 100 min manat, xalis kreditlər isə 892 milyon 900 min manat artıb. Analitiklər hesab edir ki, real sektorun kredit almaqda aktivliyinin aşağı olmasını bank sektoruna bağlamaq düzgün deyil. Hazırda real sektoru analiz etmək mümkünsüz görünür. Artıq müxtəlif səviyyələrdə etiraf olunur ki, Statistika Komitəsinin təqdim etdiyi rəqəmlərlə nazirliklərin açıqladığı rəqəmlər arasında ciddi fərqlər var.

İqtisadçı-ekspert Vüsalə Əhmədova “Cümhuriyət” qəzetinə bildirib ki, real sektorda kredit artımı müşahidə olunmur. O hesab edir ki, bu, ölkədə investisiya prosesinin getmədiyini göstərir:

“Bankların kredit portfelində istehlak kreditlərinin 50 faizə yaxınlaşması isə risklərin artmasından xəbər verir. Təbii ki, banklar yüksək faizlə istehlak krediti verməyə və qısa zamanda gəlir götürməyə daha maraqlıdırlar. Ən az 23-27 faizlə verilən istehlak kreditlərinin ölkədə mövcud 300-500 manat arası orta aylıq əmək haqqı ilə geri ödənilməsi çətinləşdiyi üçün də problemli kreditlərin yaranması qaçınılmaz olur. İllər üzrə statistik göstəricilərə nəzər salsaq, ümumiyyətlə, biznes kreditlərinin artdığını görməmiz mümkün deyil. Məsələn, kənd təsərrüfatına qoyulan kreditlər cəmi 3-5 faiz təşkil edir. İlk növbədə maliyyə mənbələrinin sayının azlığı diqqəti cəlb edir, bu sahədə rəqabət demək olar ki, yox dərəcəsindədir. Əksər banklar biznes krediti heç vermir və ya prosesə fərdi yanaşır. Azərbaycan banklarının təqdim etdiyi biznes kreditlərinin həcminə və faiz dərəcələrinə nəzər yetirsək, görərik ki, ən aşağı faiz dərəcəsini illik 16 faizlə (100.000-300.000 manat) “Bank BTB” təklif edir, ən yüksək faiz dərəcəsi isə “ASB Bank”da müşahidə olunur hansı ki, illik 27 faiz (2.000 manat) təşkil edir. Bundan əlavə, “Expressbank” 22 faiz (1.000-50.000 manat), “Xalqbank” 23 faiz (100.000-500.000 manat), “Bank of Baku” 20-24 faiz (500-70.000 manat), “AFB Bank” 20-25 faiz (50.000 manat və daha çox), “Turanbank” isə 20-29 faizlə (500-1.000.000 manat) biznes kreditləri təklif edir. Müddət isə bir qayda olaraq 36 ayadəkdir. Belə olan halda qeyri-neft sektorunun inkişafından söhbət gedə bilməz. Tutaq ki, şəxs bankdan kredit götürüb və onu istehsala yönəldib. Amma qurduğu biznes müəyyən səbəblərdən dolayı alınmayıb, ya fövqəladə bir hadisə, ya devalvasiya, ya da böyük inflyasiya baş verib. Bu cür problemlərdən çıxış yolu kimi, bundan bir müddət əvvəl də “interest free banking” sisteminin nəzərdən keçirilməsini tövsiyə etmişdim. Beynəlxalq arenada ənənəvi bank xidmətləri təqdim edən bir çox nüfuzlu beynəlxalq maliyyə qurumları var ki, “interest free banking” xidmətləri təklif edirlər. Məsələn, Türkiyədə “katılım bankçılığı” olaraq adlandırılan bu növ bankçılıq türk bank sistemində üç bank növündən biri sayılır. Bu model bir növ investisiya bankı xüsusiyyətini daşısa da, fəaliyyət sistemi və fəlsəfəsi tam fərqlidir”.

Analitik onu da vurğulayıb ki, faizsiz maliyyə sisteminin bir sıra spekulyativ fəaliyyətlərə girişməməsi iqtisadi böhrandan daha az zərərlə çıxmasına zəmin yaradır:

“Məsələn, bank öz müştərisi olan sahibkara investisiya üçün ehtiyacı olan maliyyə dəstəyini tam olaraq təqdim edir. Daha sonra icra edilən biznes fəaliyyətindən əldə olunan mənfəətin əvvəlcədən müəyyən olunan nisbətdə bank və müştəri arasında pay bölgüsü həyata keçirilir. Zərər yaranarsa və bunda müştərinin heç bir səhvi olmazsa, bank zərəri öz üzərinə götürür. Ticari əməliyyatların maliyyələşdirilməsində istifadə olunan digər bir əməliyyat növü var ki, kiçik və orta sahibkarlara qısa və orta müddətli kreditlərin çevik mexanizmlə verilməsi təmin edilir. Məsələn bank müştərisinin istədiyi malı satın alaraq ona təqdim edir. Müştəri isə malı satdıqdan sonra malın ilkin dəyərini və satışdan əldə olunan mənfəətin əvvəlcədən müəyyən olunmuş bir qismini banka ödəyir. Bundan əlavə, bank və müştərinin ortaq investisiya qoyuluşları həyata keçirmələri də mümkündür. Ortaq investisiya qoyuluşu nəticəsində icra edilən işdən əldə olunan mənfəətin əvvəlcədən müəyyən olunduğu nisbətdə pay bölgüsü həyata keçirilir. Müştəri icra edilən işə investisiyadan əlavə olaraq həm də, əmək sərf etdiyi üçün təbii olaraq daha çox pay götürür. Hər hansı zərər yarandıqda isə ortaqlar (bank və müştəri) qoyduqları sərmayə nisbətində risk daşıyırlar. Bu metodla, əsasən, sənaye və kənd təsərrüfatı sahələrinin maliyyələşdirilməsi təmin edilir”.

Yeganə Oqtayqızı

Cebhe.info

-

Bu gün, 12:49

-

Bu gün, 12:17

-

Bu gün, 09:58

-

Bu gün, 09:30

-

Bu gün, 09:14

-

Bu gün, 08:51

-

Bu gün, 08:29

-

Dünən, 14:13

-

Dünən, 11:18

-

24-11-2024, 10:00

-

24-11-2024, 09:52

-

24-11-2024, 09:37

-

23-11-2024, 15:10

-

23-11-2024, 15:00

-

23-11-2024, 10:45

-

23-11-2024, 10:35

-

23-11-2024, 10:28

-

22-11-2024, 16:33

-

22-11-2024, 13:13

-

22-11-2024, 12:23

-

22-11-2024, 10:17

-

22-11-2024, 09:50

-

22-11-2024, 08:56

-

22-11-2024, 08:44

-

21-11-2024, 20:57

-

21-11-2024, 20:52

-

21-11-2024, 13:21

-

21-11-2024, 13:12

-

21-11-2024, 09:39

-

21-11-2024, 09:29

-

20-11-2024, 15:45

-

20-11-2024, 10:01

-

20-11-2024, 09:47

-

20-11-2024, 09:38

-

20-11-2024, 09:11

-

19-11-2024, 20:54

-

19-11-2024, 20:02

-

19-11-2024, 19:54

-

19-11-2024, 11:48

-

19-11-2024, 11:23

-

23-11-2024, 10:28

-

30-10-2024, 09:33

-

28-10-2024, 12:58

-

28-10-2024, 09:25

-

28-10-2024, 09:47

-

30-10-2024, 09:29

-

30-10-2024, 09:17

-

30-10-2024, 09:45

-

4-11-2024, 12:52

-

31-10-2024, 11:06

-

31-10-2024, 10:06

-

31-10-2024, 13:21

-

31-10-2024, 10:10

-

3-11-2024, 09:59

-

1-11-2024, 09:17

-

3-11-2024, 10:03

-

3-11-2024, 09:53

-

5-11-2024, 09:38

-

6-11-2024, 09:15

-

5-11-2024, 19:58

-

6-11-2024, 14:24

-

5-11-2024, 15:20

-

7-11-2024, 13:19

-

6-11-2024, 09:23

-

7-11-2024, 13:31

-

6-11-2024, 08:26

-

7-11-2024, 04:14

-

7-11-2024, 04:11

-

7-11-2024, 13:26

-

8-11-2024, 09:00

-

9-11-2024, 16:53

-

9-11-2024, 19:19

-

8-11-2024, 08:43

-

12-11-2024, 09:17

-

12-11-2024, 09:36

.jpg)

.jpg)

.jpeg)